Les dépenses fiscales rongent les recettes de l’État et assomment le contribuable

Photo: : Pavel Danilyuk/Pexels

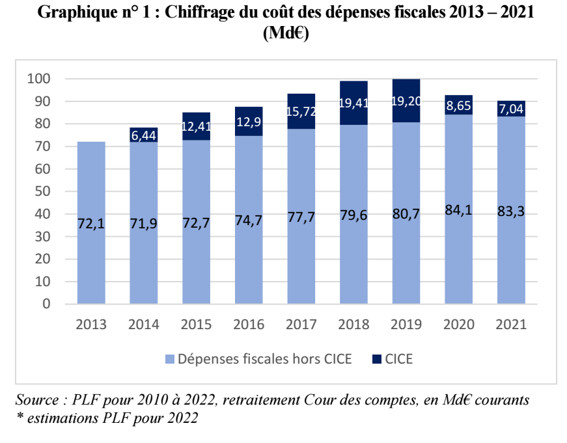

Entre 2013 et 2021, le coût des dépenses fiscales pour le budget de l’État s’établit à 90,3 Mds€, soit 3,7% du PIB.

Les plus importantes sont notamment le CIR (crédit impôt recherche) pour 6,4 Mds€, l’abattement de 10% sur les pensions de retraite (4,3 Mds€), le crédit d’impôt pour l’emploi d’un salarié à domicile (3,8 Mds€), des taux de TVA réduit sur les travaux de rénovation d’un logement (3,4 Mds€), sur la restauration (3 Mds€) ou dans les DROM-COM (2,1 Mds€). D’autres encore concernent des exonérations de l’ex TICPE (transformé en fraction d’accise sur les produits pétroliers) en outre-mer (1,7 Mds€) ou pour les travaux agricoles (1,4 Mds€).

Toutes les exonérations, dont la consultation est possible via l’évaluation des voies et moyens de la loi de finances, ne sont pas injustifiées et certaines participent d’une logique assez compréhensible : le CIR cherche à favoriser l’innovation des entreprises, le crédit d’emploi d’un salarié à domicile à lutter contre l’économie informelle, la déduction fiscale des dons (1,5 Mds€) à vivifier l’action de la société civile.

Notons par ailleurs que, selon le même document, le concept de dépense fiscale, ou niche fiscale, se définit comme « les dispositions fiscales dérogatoires induisant un coût pour le budget de l’État ». C’est-à-dire en fait comme toutes les recettes fiscales auxquelles l’État renonce pour accomplir tel ou tel objectif de l’une de ses politiques publiques et qui, à ce titre, revêt conceptuellement le caractère d’une dépense.

Mais un certain nombre ne sont pas ou plus efficaces dans l’atteinte de leurs objectifs et ne survivent que grâce à l’incrémentalisme du législateur ou à sa volonté de ménager la susceptibilité de certains corps sociaux.

Toutes les exonérations ne peuvent donc pas être mise sur le même plan, la question est alors de savoir dans quelles mesures elles se justifient dans le cadre de l’égalité devant l’impôt.

Une assiette de l’impôt mitée et des dépenses fiscales dont l’efficacité est sujette à caution

En 2021, la valeur des différentes exonérations de l’impôt, telle que mesurée par le Cour des Comptes, représentait 32,4% des recettes fiscales nettes de l’État (les recettes brutes desquelles sont déduites les remboursements et les dégrèvements), un chiffre en constante augmentation depuis 2013, date à laquelle il s’établissait à 25,4%. Le phénomène est donc très loin d’être marginal : pendant la même période les dépenses fiscales croissent nominalement de 25,3% et réellement de 17% (c’est-à-dire lorsqu’on les déflatent).

Comme il est possible de le constater sur le tableau suivant, la progression est continue, seule la suppression du CICE (Crédit d’impôt pour la compétitivité et l’emploi), par ailleurs transformé en réduction pérennes de charges, l’ayant freinée :

Entre 2014 et 2022, le nombre d’exonérations diminue pourtant de 432 à 418 mais les dispositifs supprimés ont été principalement ceux dont l’ampleur était particulièrement faible, les deux tiers de la dépense se concentrant dans 27 dispositifs que l’Exécutif s’est bien gardé de toucher.

À eux seuls, la TVA, l’impôt sur le revenu et l’impôt sur les sociétés rassemblent 87,4% de l’ensemble de la dépense fiscale, le rendement de ces trois taxes étant abaissé respectivement à hauteur de 19,4%, 46% et 11,6% (et 35,5% pour la TICPE).

Dans le même temps, 13,8% des dispositifs ne sont pas chiffrés et aucune évaluation générale de l’efficience des dépenses fiscales n’a été effectuée depuis 2011. À l’époque, deux tiers des dispositifs avaient d’ailleurs obtenu des résultats jugés insuffisants pour un coût de 40 Mds€. En 2019, ces mêmes dispositifs représentaient toujours 35 Mds€ de dépenses.

Focus sur un impôt de rendement par excellence : la TVA

Avec un rendement de 186 Mds€, soit 17% des prélèvements obligatoires, la TVA est l’impôt le plus dynamique du système fiscal français et, comparativement aux impôts de productions ou aux charges sociales, il a le mérite de demeurer économiquement neutre pour les entreprises qui peuvent déduire de la somme à acquitter celle taxant déjà leurs intrants. En outre et comme nous l’avions déjà évoqué, elle ne pénalise pas la production nationale.

Or, cette neutralité est mise à mal par la création d’un ensemble de taux de TVA réduits qui retirent 47 Mds€ de rentrées fiscales, soit 24% de son produit. De fait, le taux de TVA réel s’avère être de l’ordre de 9,7%, ainsi que le constate le conseil des prélèvements obligatoires. La France est ainsi le seul pays à cumuler un fort taux de dépenses publiques avec un taux de TVA effectivement perçu faible entrainant les conséquences sur l’économie que chacun pourra aisément déduire.

À chaque fois qu’un privilège fiscal est instauré, un effet cliquet, joliment qualifié de « dépendance au sentier » par la plus haute juridiction financière française, se met en place et plus personne ne songe à le contester en dépit de la rationalité économique la plus élémentaire. La TVA à taux réduit sur la restauration, par exemple, était une promesse de Jacques Chirac aux restaurateurs pour compenser l’écart existant avec la taxation des fast-foods et n’a jamais été supprimé malgré la faible répercussion de la mesure dans les prix finaux et dans la création d’emplois.

Globalement, le problème réside en ce que la multiplication des exonérations fiscales soulève la question de la rupture d’égalité devant les charges publiques que subissent les contribuables, le mitage de l’assiette des impôts entrainant l’augmentation de leur taux pour compenser la déprédation de leur rendement.

Aussi faut-il recommander une revue générale des dépenses fiscales et la suppression des dispositifs peu efficaces, notamment ceux qui concernent la TVA. Par la suite, le gain pourrait être reversé au contribuable via la logique économique la plus rationnelle de diminution des impôts de production et des charges sociales. Dans le cas des restaurateurs, la mesure aurait également le mérite de favoriser les hausses de salaires de ce métier en tension.

Article écrit par Romain Delisle. Publié avec l’aimable autorisation de l’IREF.

L’IREF est un « think tank » libéral et européen fondé en 2002 par des membres de la société civile issus de milieux académiques et professionnels dans le but de développer la recherche indépendante sur des sujets économiques et fiscaux. L’institut est indépendant de tout parti ou organisation politique. Il refuse le financement public.

L’IREF est un « think tank » libéral et européen fondé en 2002 par des membres de la société civile issus de milieux académiques et professionnels dans le but de développer la recherche indépendante sur des sujets économiques et fiscaux. L’institut est indépendant de tout parti ou organisation politique. Il refuse le financement public.

Articles actuels de l’auteur